Başkan Başçı'nın "Enflasyon Raporu-I"in Tanıtımına İlişkin Basın Toplantısında Yaptığı Konuşma (Ankara, 29/01/2013)

Değerli Konuklar,

Yılın ilk Enflasyon Raporu’nun ana mesajlarını sizlerle paylaşacağımız basın toplantısına hoş geldiniz. Bugün sizlere son dönemde küresel ekonomideki ve yurt içindeki gelişmeleri özetleyerek bu çerçevede güncellediğimiz enflasyon tahminlerimizi sunacağım. Öncelikle birazdan İnternet sayfamızda yayımlanacak olan Raporun genel bir değerlendirmesini yapmak istiyorum.

Rapor’da, her zaman olduğu gibi, para politikası kararlarına temel oluşturan iktisadi görünüm ile makroekonomik gelişmelere ilişkin değerlendirmelerimizi paylaşıyor ve son üç aydaki gelişmeler doğrultusunda güncellenen orta vadeli enflasyon tahminlerimiz ile para politikası duruşumuzu sunuyoruz. Ayrıca Rapor’da ana bölümlere ilave olarak çeşitli konularda dokuz adet kutuya yer verdik. Bu kutuların her birinde güncel konulara dair yapılan önemli analizler yer alıyor. Örneğin, kutulardan birinde önümüzdeki dönemde Türkiye için hangi seviyelerdeki kredi büyümesinin makul ve sağlıklı olabileceğine dair bir analiz sunuyoruz. Ayrıca, son dönemde uyguladığımız politikaların döviz kuru beklentileri ve oynaklığı üzerindeki etkilerini inceleyen iki adet çalışmanın özetini de sunuyoruz. Bunların yanı sıra Raporda, cari işlemler dengesi, küresel riskler, enflasyon tahminlerinin muhasebesi, tütün ürünleri vergi ayarlaması ve vergi gelirlerinin konjonktüre duyarlılığı üzerine yaptığımız çalışmaları bulabilirsiniz. Kutuların başlıklarını yansıda görüyorsunuz. Birazdan Enflasyon Raporu dahilinde İnternet sayfamızda yayımlanacak olan bu çalışmaları okumanızı tavsiye ederim.

Değerli Konuklar,

Şimdi sizlere Raporun ana mesajlarını aktarmak istiyorum. Öncelikle küresel ekonomiye dair kısa bir değerlendirme yapıp, para politikası ile devam edeceğim.

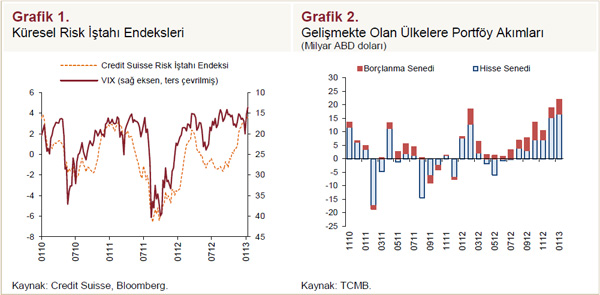

2012 yılının son çeyreği, risk iştahındaki artış eğiliminin belirginleştiği bir dönem oldu (Grafik 1). Euro Bölgesi’ndeki sorunların çözümüne yönelik atılan somut adımların yanı sıra, ABD ve Çin ekonomisine dair olumlu haberler, risk algılamasındaki iyileşmeyi destekleyen başlıca gelişmeler olarak sıralanabilir. Öte yandan, gelişmiş ülkelerde büyüme görünümünün halen zayıf seyrini koruması nedeniyle miktarsal genişleme politikalarına devam edildiğini görüyoruz. Küresel ölçekte parasal genişlemenin sürmesi, risk iştahındaki artışla beraber gelişmekte olan ülkelere yönelik portföy akımlarında hızlanmaya neden oluyor (Grafik 2). Bütün bu gelişmelerin esnek bir politika çerçevesine sahip olmanın önemini bir kez daha ortaya koyduğunu düşünüyoruz.

1. Para Politikası Uygulamaları ve Parasal Koşullar

Saygıdeğer Konuklar,

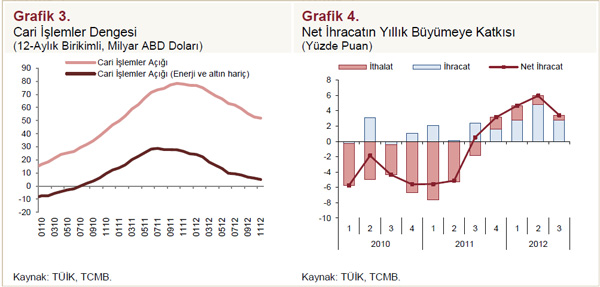

Olağanüstü bir küresel konjonktürden geçtiğimiz bu dönemde, Merkez Bankası’nın tasarladığı politika çerçevesi, küresel şokların yurt içine olumsuz etkilerinin sınırlanmasında büyük katkıda bulunuyor. Özellikle 2012 yılı, uygulanan politikaların etkisinin görülmesi bakımından önemli bir dönem oldu. Küresel ekonomide süregelen dengesizliklere rağmen bizim ekonomimizde dengelenme sürecinin belirginleştiğini ve büyüme kompozisyonunun giderek daha sağlıklı bir görünüme kavuştuğunu izledik. Yansıda da gördüğünüz gibi, cari işlemler dengesindeki iyileşme sürerken (Grafik 3) net ihracatın büyümeye katkısı belirgin şekilde arttı (Grafik 4). Özellikle, bu dönemde hem ihracatın hem de ithalatın büyümeye pozitif katkı verdiğini vurgulamak istiyorum.

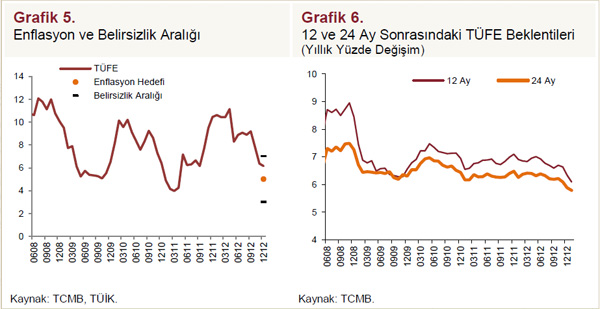

2012 yılı sadece makro finansal risklerin dengelenmesi anlamında değil, aynı zamanda fiyat istikrarı konusunda da önemli kazanımların elde edildiği bir dönem oldu. Yıl boyunca enflasyon aşağı yönlü bir eğilim sergileyerek bir önceki yıla göre 4,3 puan geriledi. Orta vadeli enflasyon beklentileri uzun bir aradan sonra ilk defa belirgin bir iyileşme sergiledi (Grafik 5 ve 6).

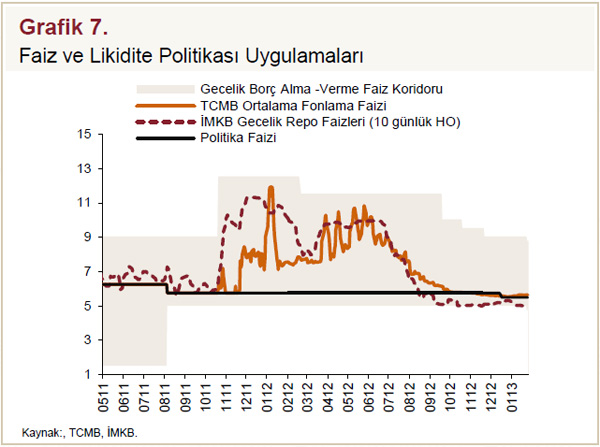

Enflasyonda ve dengelenme sürecinde arzu edilen sonuçların alınmaya başlamasıyla, 2012 yılının ortalarından itibaren para politikasını kademeli olarak daha destekleyici bir konuma getirdik. Bu doğrultuda, Haziran ayından itibaren piyasaya verdiğimiz likiditeyi artırarak ortalama fonlama maliyetini düşürdük (Grafik 7). Eylül ayından itibaren risk iştahındaki iyileşme ve Rezerv Opsiyonu Mekanizmasının daha etkili bir şekilde devreye girmesiyle faiz koridorunun üst sınırını kademeli olarak indirdik ve piyasaya verilen likiditeyi artırarak piyasa faizlerinin koridorun alt sınırına yakın seyretmesini sağladık.

Yılın sonlarına doğru küresel risk iştahındaki artışın belirginleşmesi ve Türkiye’ye yönelik risk algılamalarındaki göreli iyileşme nedeniyle sermaye girişlerinin hızlandığını gözledik. Bu gelişmelere paralel olarak kredilerde öngörülenin ötesinde bir artış eğilimi yaşanırken, Türk lirası üzerindeki değerlenme baskısı da güçlendi. Hatırlarsanız, geçtiğimiz Enflasyon Raporunda bu durumdan olası bir risk senaryosu olarak bahsetmiş ve alacağımız olası tedbirleri sıralamıştık. Söz konusu risklerin büyük ölçüde gerçekleşmesi üzerine öngördüğümüz stratejiyi ortaya koymaya başladık. Finansal istikrara dair riskleri dengelemek amacıyla bir yandan faiz oranlarını düşük tutup, diğer yandan makro ihtiyati tedbirlere devam ediyoruz. Bu doğrultuda, yakın dönemde politika faizi ve faiz koridorunu sınırlı oranda indirirken zorunlu karşılıklara ilişkin sıkılaştırıcı yönde ölçülü adımlar atmış bulunuyoruz.

Bu noktada kısa vadeli faizlerdeki indirimlere rağmen, para politikasının temkinli ve esnek duruşunu koruduğunu belirtmek gerekiyor. Dolayısıyla aldığımız tedbirlerin krediler, yurt içi talep ve enflasyon beklentileri üzerindeki etkilerini dikkatle takip ederek, Türk lirası fonlama miktarını gerektiğinde aşağı veya yukarı yönlü ayarlayabileceğimizi tekrar vurgulamak istiyorum.

Değerli Konuklar,

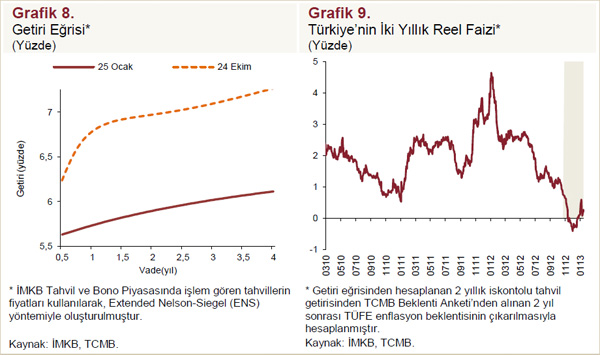

Risk iştahındaki artış ve uyguladığımız likidite politikalarına bağlı olarak yılın son çeyreğinde piyasa faizlerinde belirgin düşüşler yaşanırken, özellikle uzun vadeli faizlerdeki azalış daha fazla oldu. Bu gelişmeler sonucunda, yansıda da gördüğünüz gibi, getiri eğrisi bir önceki Rapor dönemine kıyasla her vadede aşağı kaydı ve eğimi yataylaştı (Grafik 8). Nominal faizlerdeki düşüşün enflasyon beklentilerindeki azalışa kıyasla daha belirgin olması nedeniyle yılın son aylarında reel faizlerde de kayda değer bir düşüş gözlendi. Yakın dönemdeki sınırlı artışa rağmen reel faizlerin tarihsel olarak düşük seviyelerini koruduğunu görüyoruz (Grafik 9).

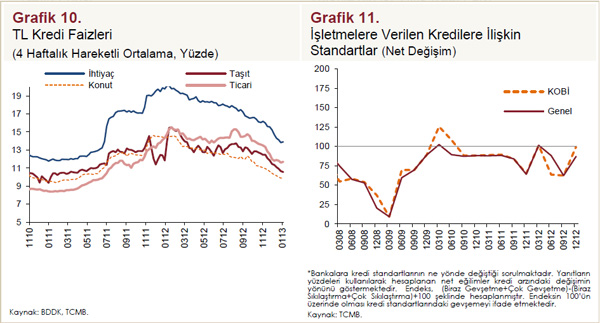

Yurt dışı finansman koşullarındaki rahatlamanın ve uyguladığımız likidite politikasının etkisiyle kredi faiz oranlarındaki düşüş yılın son çeyreğinde de sürdü. Piyasa faiz oranlarındaki azalışa paralel olarak tüketici kredisi faizlerindeki aşağı yönlü eğilim sürerken, faiz koridorunun üst sınırındaki indirimlerin etkisiyle yılın son çeyreğinde ticari kredi faizlerindeki düşüş belirginleşti (Grafik 10). Ayrıca, bu dönemde işletmelere verilen kredilerin standartlarındaki sıkılaşmanın da durduğunu görüyoruz (Grafik 11).

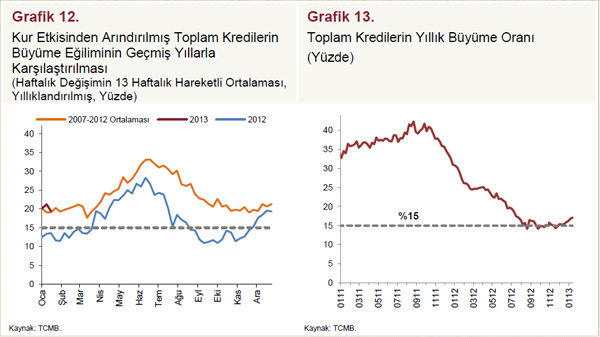

Bu gelişmeler sonucunda yılın son çeyreğinde krediler tekrar ivmelenme eğilimine girdi (Grafik 12). Böylece, yıl sonunda toplam kredilerin büyüme oranı orta vade için referans alınan yüzde 15 seviyesinin sınırlı ölçüde üzerinde, yüzde 16 civarında gerçekleşti (Grafik 13). 2013 yılının başı itibarıyla toplam kredilerin oldukça güçlü seyrettiğini ve 13 haftalık artış eğiliminin geçtiğimiz yılların ortalamasına yakın olduğunu görüyoruz.

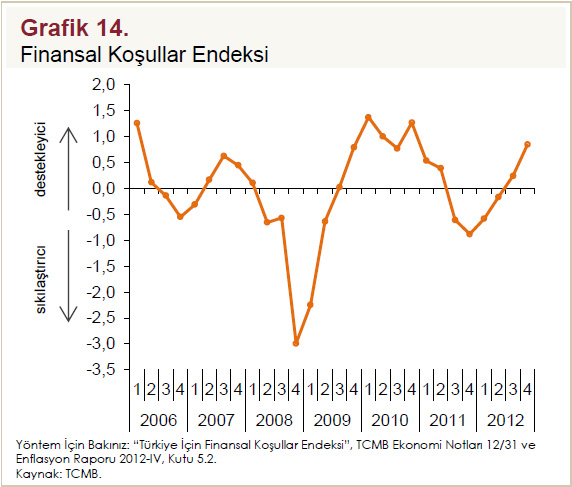

Önümüzdeki dönemde kredilerin daha da ivmelenmesi riski bulunuyor. Nitekim, sermaye akımlarındaki hızlanma, faiz oranlarındaki düşüş ve kredi koşullarındaki iyileşme ile finansal koşullar endeksinin artmaya devam ettiğini görüyoruz (Grafik 14). Bu görünüm, önümüzdeki dönemde makro-finansal risklere dair temkinli duruşun korunmasını gerektiriyor. Bütün bu değerlendirmeler sonucunda, 2013 yılının ilk Para Politikası Kurulu toplantısında, kredilerdeki öngörülenin ötesinde gerçekleşen artışa dikkat çekerek söz konusu eğilimin sürmesi halinde makro ihtiyati tedbirlere devam edeceğimizi belirttiğimizi hatırlatmak istiyorum.

2. Makroekonomik Gelişmeler ve Temel Varsayımlar

Saygıdeğer Konuklar,

Şimdi tahminlerimize temel oluşturan makroekonomik görünüme ve varsayımlarımıza değineceğim. Öncelikle Ekim ayında paylaştığımız kısa vadeli tahminlerimizi 2012 yıl sonundaki gerçekleşmeler ile kıyaslayıp yakın dönem enflasyon gelişmelerini özetlemek istiyorum. Sonra da yurt içi ve yurt dışı talep görünümünden bahsedeceğim.

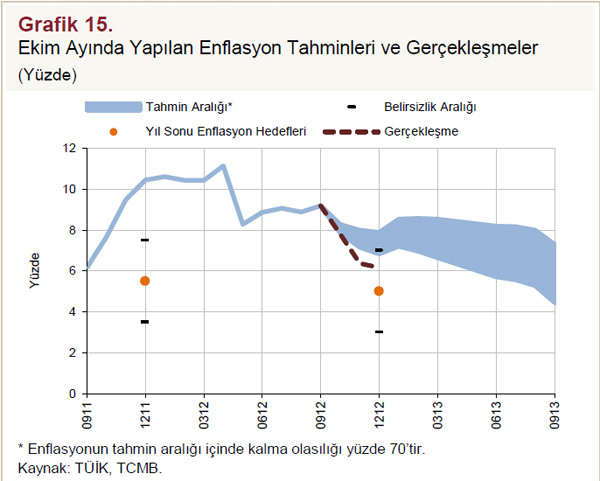

Tüketici fiyatları 2012 yılının son çeyreğinde tahminlerimizin de ötesinde bir düşüş gösterdi. Yıl sonu itibarıyla enflasyon yüzde 6,2 düzeyinde gerçekleşerek yüzde 3 ile 7 arasındaki belirsizlik aralığının içinde kaldı (Grafik 15). Enflasyonun öngörülenden düşük gerçekleşmesinde Ekim Enflasyon Raporu’nda aşağı yönlü risk oluşturduğunu vurguladığımız işlenmemiş gıda fiyatlarındaki gelişmeler belirleyici oldu. Çekirdek enflasyon göstergeleri ise büyük ölçüde beklentilerimizle uyumlu gerçekleşti.

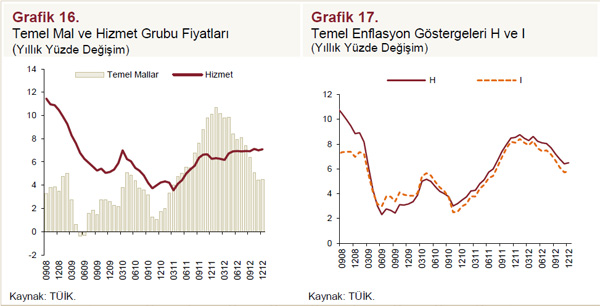

Döviz kuru ve ithalat fiyatlarında 2011 yılında gözlenen hareketlerin birikimli etkilerinin giderek azalması ve iç talepte süregelen yavaşlama sonucu, temel mal fiyatlarının yıllık artış oranı 2012 yılı boyunca gerilemeye devam etti. Hizmet fiyatları ise ılımlı seyrini korudu (Grafik 16). Bu gelişmeler çerçevesinde temel enflasyon göstergelerindeki düşüş eğiliminin sürdüğünü gözledik (Grafik 17).

Değerli Konuklar,

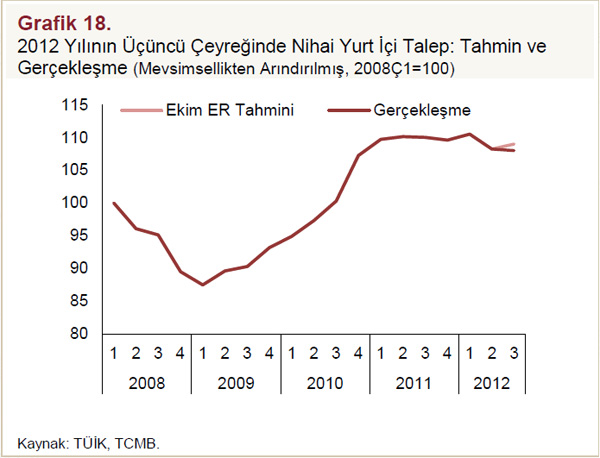

Şimdi enflasyon tahminlerine temel oluşturan iktisadi faaliyet gelişmelerini ve kısa vadeli görünümü özetlemek istiyorum. 2012 yılının üçüncü çeyreğinde yurt içi talep koşulları temelde özel yatırım talebi kaynaklı olarak zayıf seyrini korudu. Özel tüketimin uzun süreden beri ilk defa artış göstermesi yurt içi nihai talepteki yavaşlamayı sınırlasa da, talep koşulları Ekim Enflasyon Raporu döneminde sunduğumuz öngörülere kıyasla bir miktar daha zayıf seyretti (Grafik 18). Yılın son çeyreğine dair veriler ise tüketim ve yatırım talebinde öngördüğümüz şekilde ılımlı bir artış eğilimine işaret ediyor. Bu doğrultuda, 2012 yılının ikinci yarısına dair çıktı açığı tahminlerini bir önceki Rapor’a kıyasla sınırlı oranda aşağı yönlü güncelledik.

Öte yandan, son dönemde artan sermaye akımlarının finansal koşullar üzerindeki genişletici etkisinin desteğiyle 2013 yılının ilk yarısında yurt içi nihai talebin güçleneceğini tahmin ediyoruz. Sipariş göstergeleri, krediler ve diğer öncü endeksler de bu görünümü destekliyor. Bu doğrultuda, tahminlerimizi üretirken 2013 yılının ilk yarısında iç talebin bir önceki Rapor dönemine göre daha güçlü olduğu bir görünümü esas aldık.

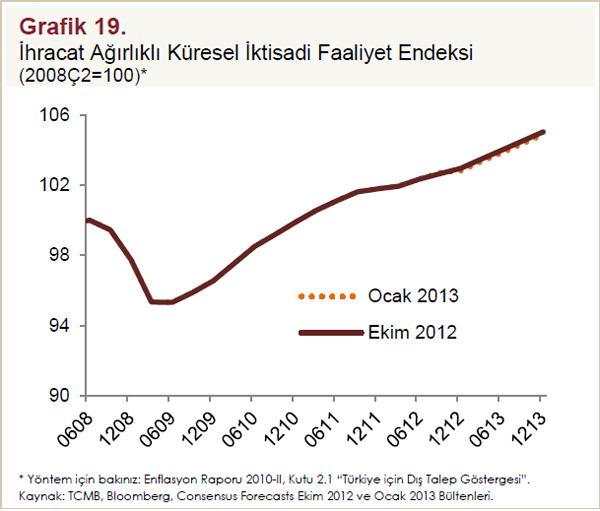

Dış talep tarafında ise zayıf seyir devam ediyor. Son dönemde küresel büyümeye ilişkin tahminlerde önemli bir farklılaşma gözlenmezken, ihracat ağırlıklı küresel büyüme endeksinde de belirgin bir güncelleme olmadı (Grafik 19). Bu çerçevede, geçtiğimiz Raporda olduğu gibi, pazar ve ürün çeşitlenmesinin katkısıyla ihracatın ılımlı olarak artmaya devam ettiği bir görünümü esas aldık.

Özetle, iç ve dış talep gelişmeleri birlikte değerlendirildiğinde, bir önceki Rapor’a kıyasla, toplam talep koşullarının enflasyona düşüş yönünde verdiği katkının 2012 yılının ikinci yarısı için daha fazla, 2013 yılının başlarında ise daha az olduğu bir görünümü esas aldık. Enflasyon üzerindeki gecikmeli etkiler dikkate alındığında, çıktı açığındaki bu güncellemelerin 2013 yıl sonu enflasyon tahminimiz üzerinde önemli bir etkisinin olmadığını belirtmek isterim.

Saygıdeğer Konuklar,

Bildiğiniz gibi, enflasyon tahminlerinde gıda, enerji ve ithalat fiyatları da önemli rol oynuyor. Dolayısıyla, tahminlere geçmeden önce kısaca söz konusu değişkenlere dair varsayımlarımızı aktaracağım.

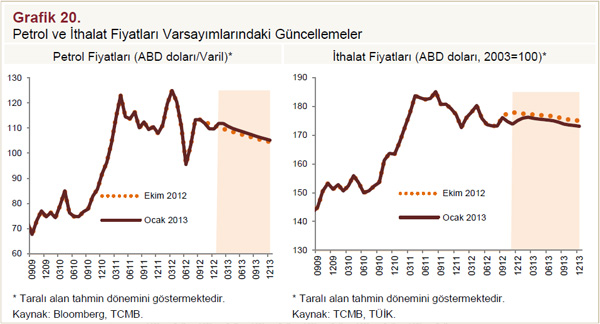

Ekim Enflasyon Raporu’nun yayımlanmasından itibaren geçen süre zarfında ithalat fiyatlarının görünümünde önemli bir farklılaşma olmadı (Grafik 20). Bir önceki Rapora kıyasla, 2013 yılı ortalama petrol fiyatı varsayımımızı sınırlı oranda yukarı yönlü güncellerken, ithalat fiyatları varsayımımızı bir miktar aşağı çektik (Grafik 20). Bu güncellemelerin 2013 yılı enflasyonu üzerinde kayda değer bir etkisi olmadığını belirtmek isterim. Öte yandan, gıda fiyatlarının yıllık artış oranına dair varsayımımızı bir önceki Raporda olduğu gibi yüzde 7 olarak koruduk. Diğer bir ifadeyle, temkinli bir yaklaşımla, işlenmemiş gıda fiyatlarının 2012 yılındaki olumlu seyrinin önümüzdeki dönemde devam etmeyeceğini varsaydık.

Tahminlere geçmeden önce son olarak kamu maliyesine dair varsayımlarımızı aktaracağım. Maliye politikası ve vergi düzenlemelerinde son üç ayda gözlenen gelişmeler Ekim Enflasyon Raporu’nda sunduğumuz varsayımlarla büyük ölçüde uyumlu gerçekleşti. Ocak ayında tütün ürünlerinde yapılan ayarlamaların enflasyon üzerindeki etkisi tahmin ettiğimiz ölçüde oldu. Ayrıca, yıl sonu bütçe dengesi de Orta Vadeli Program çerçevesinde güncellenen hedefler doğrultusunda gerçekleşti.

Orta vadeli tahminlerimizi üretirken yılın kalanında tütün ve enerji ürünlerine yönelik ek vergi ayarlaması yapılmayacağını varsaydık. Öte yandan, diğer vergi ayarlamaları ve yönetilen/yönlendirilen fiyatların enflasyon hedefleri ve otomatik fiyatlama mekanizmaları ile uyumlu olacağı bir görünümü esas aldığımızı belirtmek isterim.

Maliye politikasının duruşu için ise her zaman olduğu gibi Orta Vadeli Program projeksiyonlarını temel aldık. Bu çerçevede, önümüzdeki dönemde mali disiplinin süreceğini ve yapısal bütçe dengesinde önemli bir değişim olmayacağını varsaydık. Dolayısıyla, 2013 yıl sonu enflasyon tahmininde maliye politikasından kaynaklanan bir değişiklik olmadı.

Sonuç olarak, bu Raporda enflasyon tahminlerine temel oluşturan varsayımlarda önemli bir güncelleme olmadığını ifade edebilirim.

3. Enflasyon ve Para Politikası Görünümü

Saygıdeğer Konuklar,

Şimdi sizlere, bu noktaya kadar çizmiş olduğum çerçeve dâhilinde ürettiğimiz enflasyon ve çıktı açığı tahminlerimizi sunacağım. Orta vadeli tahminlerimizi değerlendirirken para politikasının veriye bağlı olarak şekillendiği bir çerçevenin benimsendiğini hatırlatmak istiyorum. Bu doğrultuda, kredi büyümesinin ve döviz kurlarının istikrarlı seyrettiği, toplam talep artışının ise enflasyon üzerinde baskı oluşturmayacak düzeylerde tutulduğu bir çerçeveyi temel aldık. Diğer bir ifadeyle, yakın dönemde sermaye akımlarında gözlenen hızlanmanın oluşturduğu risklerin dengelendiği bir çerçeve çizmiş bulunuyoruz.

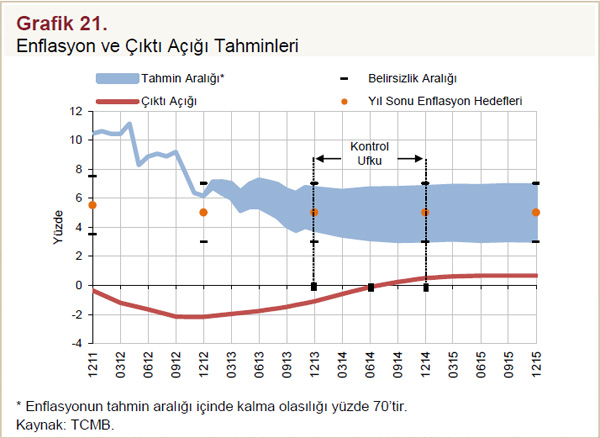

Tahminlerimizi oluştururken kredilerin yüzde 15 civarında büyüyeceğini ve reel efektif döviz kurunda önemli bir değişim gözlenmeyeceğini varsaydık. Bu çerçevede, enflasyonun, 2013 yılı sonunda orta noktası yüzde 5,3 olmak üzere yüzde 3,9 ile yüzde 6,7 aralığında gerçekleşeceğini tahmin ediyoruz. 2014 yıl sonu tahminimiz ise orta noktası yüzde 4,9 olmak üzere yüzde 3,1 ile yüzde 6,7 aralığında yer alıyor. Orta vadede enflasyonun yüzde 5 hedefi düzeyinde istikrar kazanacağını öngörüyoruz (Grafik 21).

Özetle, enflasyon görünümünü etkileyen unsurlarda son üç ay içinde belirgin bir değişim olmaması nedeniyle 2013 yıl sonu enflasyon tahminimizi yüzde 5,3 olarak koruduk.

Enflasyonun Ocak ayındaki tütün fiyat ayarlamaları nedeniyle sınırlı bir yükseliş gösterdikten sonra tekrar düşüş eğilimine girmesini bekliyoruz. Mayıs ve Haziran aylarında enerji fiyatlarındaki baz etkisinden dolayı geçici bir artış görebiliriz, ama sonrasında aşağı yönlü eğilimine devam edeceğini ve yıl sonunda enflasyonun yüzde 5,3 düzeyine düşeceğini tahmin ediyoruz (Grafik 21). Çekirdek enflasyon göstergelerinin ise kısa vadede olumlu seyrini korumasını ve 2013 sonu itibarıyla yüzde 5’in altında kalmasını bekliyoruz.

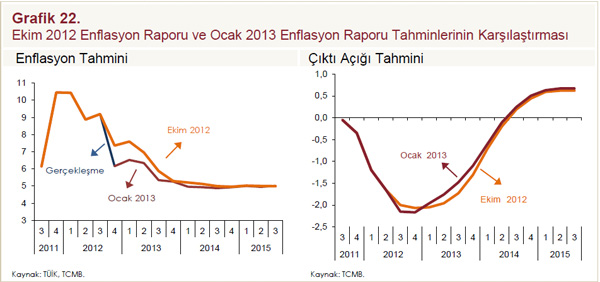

Yansıda enflasyon tahminimizdeki güncellemeleri görebilirsiniz. Yıl sonu enflasyon tahminimizde değişiklik olmasa da, özellikle işlenmemiş gıda fiyatlarında gözlenen gelişmeler nedeniyle enflasyon patikasını kısa vade için bir önceki Rapor’a kıyasla aşağı yönlü güncelledik (Grafik 22).

Aynı yansıda çıktı açığı tahminlerimizdeki güncellemeleri de gösteriyoruz. Son dönemde sermaye girişlerindeki hızlanma ve kredilerde gözlenen ivmelenme nedeniyle 2013 yılı ilk çeyreği için çıktı açığı tahminimizi bir önceki Rapor’a kıyasla yukarı yönlü güncelledik. Ancak, alınan önlemlerle yılın ikinci yarısından itibaren krediler ve toplam talep büyümesinin Ekim ayında öngörülen patikaya yaklaşacağı bir çerçeveyi esas aldık.

Bu tahminlerin para politikası açısından verdiği ana mesajı şöyle özetleyebiliriz: 2013 sonunda enflasyonun hedefe yakın gerçekleşmesi için temkinli duruşun korunması gerekiyor. Makro finansal risklerin dengelenmesi açısından ise krediler ve döviz kurunda aşırı dalgalanmaya kayıtsız kalınmaması önem taşıyor. Özellikle kredilerin sağlıklı ve makul oranlarda büyümesinin hem finansal istikrarı, hem de fiyat istikrarını destekleyeceğini hatırlatmakta fayda görüyorum. Bu temkinli duruşu yansıtmak açısından, son dönemde kredilerde öngörülenden yüksek gerçekleşen artışa rağmen, tahminlerimizi üretirken kredilerin yüzde 15 civarında büyüyeceğini varsaydık.

Bu noktada, açıklanacak her türlü yeni veri ve haberin para politikası duruşunu değiştirmemize neden olabileceğini tekrar vurgulamak isterim. Dolayısıyla, tahminlerimizi oluştururken para politikasının görünümüne ilişkin ifade etmiş olduğum varsayımlar tarafımızca verilmiş bir taahhüt olarak algılanmamalıdır.

Değerli Konuklar,

Bahsetmiş olduğum bu tahminlere ek olarak Enflasyon Raporu’nun Riskler bölümünde enflasyon görünümüne ve küresel ekonomiye dair alternatif senaryolara değiniyoruz. Detaylar için Rapor’u inceleyebilirsiniz.

Konuşmama burada son verirken, başta Araştırma ve Para Politikası Genel Müdürlüğümüz çalışanları ve Para Politikası Kurulu üyeleri olmak üzere, Rapor’un hazırlanmasında emeği geçen tüm çalışma arkadaşlarıma ve katılımcılara teşekkürlerimi sunuyorum.